Olá alunos,

A matéria de hoje procura mostrar um breve panorama da concentração bancária no Brasil e apontar alguns "culpados" por tal situação.

Esperamos que gostem e participem.

Ramon Reis e Lauro Monteiro, monitores da disciplina "Economia Política e Direito" da Universidade Federal Fluminense.

Ramon Reis e Lauro Monteiro, monitores da disciplina "Economia Política e Direito" da Universidade Federal Fluminense.

5

instituições detêm 4 de cada 5 reais movimentados, e isso é ruim para clientes,

dizem analistas

Quando você pensa em bancos no Brasil, normalmente apenas quatro

ou cinco nomes vêm à cabeça.

Itaú Unibanco, Bradesco, Banco do Brasil, Caixa Econômica Federal

e Santander respondem, juntos, por R$ 4 de cada R$ 5 movimentados no país. O R$

1 restante é dividido entre cerca de 150 instituições, que normalmente atuam em

áreas específicas, como financiamento de carro ou empréstimo para médias

empresas.

A concentração bancária, que está no nível mais alto da história,

é uma das razões pelas quais as famílias e pequenas empresas têm dificuldade

para conseguir empréstimos, pagam taxas de juros altas, contam com poucas

opções de investimentos e pagam caro por serviços bancários em geral, dizem

especialistas.

O Banco Central considera que o país tem concentração

"moderada", mas, para o FMI, o Brasil está acima da média mundial. A

Federação Brasileira dos Bancos (Febraban) diz que o predomínio de poucas

empresas é resultado das regras mais rígidas, mas ainda é menor que em países

desenvolvidos.

Entenda por que esse movimento de concentração do setor financeiro

ganhou força não apenas no Brasil, mas no mundo todo, nos últimos anos.

Concentração

em nível recorde

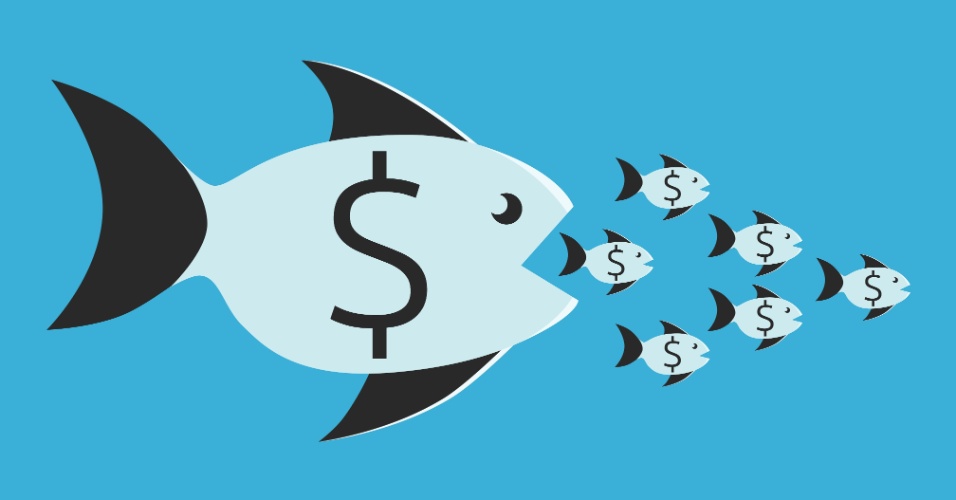

Em 17 anos, desde 2000, a concentração bancária no Brasil pulou de

50,4% para 72,4%, segundo dados do Banco Central.

Em dezembro de 2016, de todos os bens e recursos das instituições financeiras

comerciais, 72,4% estavam nas mãos dos quatro maiores bancos do país: Banco do

Brasil, Itaú Unibanco, Caixa Econômica Federal e Bradesco.

Se forem consideradas apenas as operações de crédito, a

participação desses quatro grandes é ainda maior: de 78,99%. Eles também

respondem juntos por 78,5% do total de dinheiro depositado nas contas, e são

donos de 75 de cada 100 agências espalhadas pelo país.

Para FMI,

concentração no Brasil é maior que no mundo

Um relatório divulgado pelo Fundo Monetário Internacional (FMI) em

2014 aponta que o movimento recente de consolidação do setor bancário no país

levou o Brasil a ficar próximo dos países com maior concentração no mundo.

O estudo, que leva em conta a quantidade de recursos controlada

pelos três maiores bancos de cada país, aponta o Canadá, a França e a Espanha

como países de alta concentração. Neles, a participação dos três bancos líderes

supera 60% dos recursos do setor.

"O sistema bancário da Espanha se resume praticamente a dois

grandes bancos: o Santander e o BBVA", diz o professor Ricardo Rocha, do

Insper.

A média mundial de concentração bancária, segundo o FMI, é de 40%,

tanto nas economias avançadas como em países emergentes. No Brasil, o relatório

mostra que a concentração de recursos dos três maiores saltou de 35%, em 2006,

para 55%, em 2014.

Especialistas

apontam oligopólio e má distribuição

Para o professor Ricardo Rocha, do Insper, o nível de concentração

no Brasil é "alarmante". "Estabeleceu-se quase um oligopólio. É

um mercado sem competição", afirma.

Segundo ele, os efeitos são sentidos por consumidores e empresas.

"Esse problema atinge diretamente as pessoas físicas e os pequenos

empresários. Se você precisa abrir uma conta ou pedir um empréstimo, não tem

muita alternativa. Vai acabar tendo que recorrer a um desses bancos."

Com menos concorrência, a oferta de crédito, de produtos e serviços

é menor, e as taxas tendem a ser mais altas, diz Rocha. "Estamos em um

momento de retomada da economia. Se houvesse o dobro de bancos, certamente esse

processo seria mais rápido. Como não há concorrência, um banco fica observando

o que outro vai fazer e o crédito não deslancha. Num mercado concentrado, é

mais fácil você controlar os passos do seu concorrente."

Para o professor Marcio Pochmann, da Unicamp, as dimensões

continentais do Brasil e as grandes diferenças regionais justificariam um

sistema bancário descentralizado, como acontece nos Estados Unidos. "Os

bancos são o meio para o desenvolvimento de um país. O ideal seria que

tivéssemos mais bancos estaduais e municipais, voltados para as necessidades de

suas regiões."

A predominância de bancos com cobertura nacional acaba

privilegiando as regiões mais ricas do país, que são mais rentáveis para as

instituições. "Você acaba tendo um deslocamento da poupança nacional. As

regiões mais pobres recebem pouco investimento porque o crédito para as empresas

nessas áreas fica mais caro e difícil de obter", diz Pochmann.

Concentração

começou na crise de 1929

O movimento de concentração bancária não é exclusividade do

Brasil, nem é um fenômeno recente. Segundo o professor Luís Braido, da Escola

Brasileira de Economia e Finanças (FGV/EPGE), ela vem ocorrendo no mundo, com

momentos de maior ou menor intensidade, desde a crise financeira de 1929.

"Sistemas concentrados são mais seguros. São mais fáceis para

o governo controlar e fiscalizar. Em momentos de crise, você consegue saber

mais rapidamente a situação real de cada banco, quem deve para quem",

afirma Braido.

Ele lembra que bancos menores normalmente despertam maior

desconfiança dos clientes sobre o risco de quebra. Por isso, essas instituições

tendem a sofrer mais diante de uma corrida para sacar dinheiro. "Em 1929,

você tinha uma estrutura muito pulverizada nos Estados Unidos, com muitos

bancos de atuação municipal ou regional, que acabaram não resistindo aos saques

em massa."

A última grande onda de consolidação do setor financeiro mundial

ocorreu durante a crise global de 2008, com a quebra do Lehman Brothers,

o quarto maior banco dos EUA na época. O governo americano foi obrigado a

socorrer outras instituições consideradas "grandes demais para

quebrar", além de estimular fusões, para evitar uma crise ainda maior, diz

o professor. Outros países, principalmente na Europa, também tiveram que

injetar dinheiro nos seus sistemas bancários para evitar que a crise se

espalhasse.

Legislação

rígida dificulta abertura de bancos menores

As diversas crises financeiras registradas ao longo da história

levaram os governos a endurecer as regras e intensificar a fiscalização dos

bancos para evitar quebras generalizadas. Uma das regras mais conhecidas é o

Acordo da Basileia, um conjunto de medidas que exige que as instituições tenham reservas mínimas de capital dinheiro para

fazer frente ao volume de empréstimos. O primeiro acordo foi firmado em 1988 na

cidade de Basileia, Suíça. Outras duas versões complementares do acordo foram

feitas em 2004 (Basileia II) e 2008 (Basileia III).

Todo banco é obrigado a seguir o Acordo de Basileia, bem como

todas as regras determinadas pelo Banco Central. Para isso, a instituição

precisa manter rígidos sistemas de controle interno e gestão de risco, além

equipes dedicadas exclusivamente a fazer auditorias frequentes para conferir se

todas as regras estão sendo cumpridas.

Manter toda essa estrutura é caro, o que acaba representando uma

barreira para abertura de bancos menores, afirma o professor Ricardo Rocha, do

Insper. "É o que o chamamos de Custo de Observância. Esse custo tem

aumentado nos últimos anos porque as normas estão cada vez mais rígidas para

garantir a estabilidade do sistema."

O professor Luís Braido, da FGV/EPGE, diz que o Custo de

Observância é uma das razões que explicam a tendência mundial de consolidação

do setor bancário. "Está cada vez mais difícil para os bancos pequenos

arcarem com esses custos e ainda se manterem rentáveis."

Crédito

depende de recursos públicos

A concentração aumenta o nível de segurança do sistema bancário

porque minimiza principalmente o risco de pequenas instituições quebrarem em

momentos de crise ou de grande desconfiança no mercado. Por outro lado, uma

menor quantidade de bancos restringe as opções para empresas e pessoas

conseguirem empréstimos para consumir ou investir na produção.

"O Brasil passou do ponto. Temos um sistema muito seguro, mas

sem oferta de crédito adequada para viabilizar o crescimento econômico",

afirma o professor Luís Braido, da FGV/EPGE.

"Não há bancos privados oferecendo crédito próprio em larga

escala. A participação deles é limitada praticamente ao repasse de recursos

públicos do BNDES, do FAT [Fundo de Amparo ao Trabalhador] ou do FGTS [Fundo de

Garantia do Tempo de Serviço]. Apenas os bancos públicos possuem crédito

direcionado. O Banco do Brasil domina sozinho o agronegócio. A Caixa responde

por quase 80% do crédito habitacional, com uma pequena competição dos privados

nesse segmento."

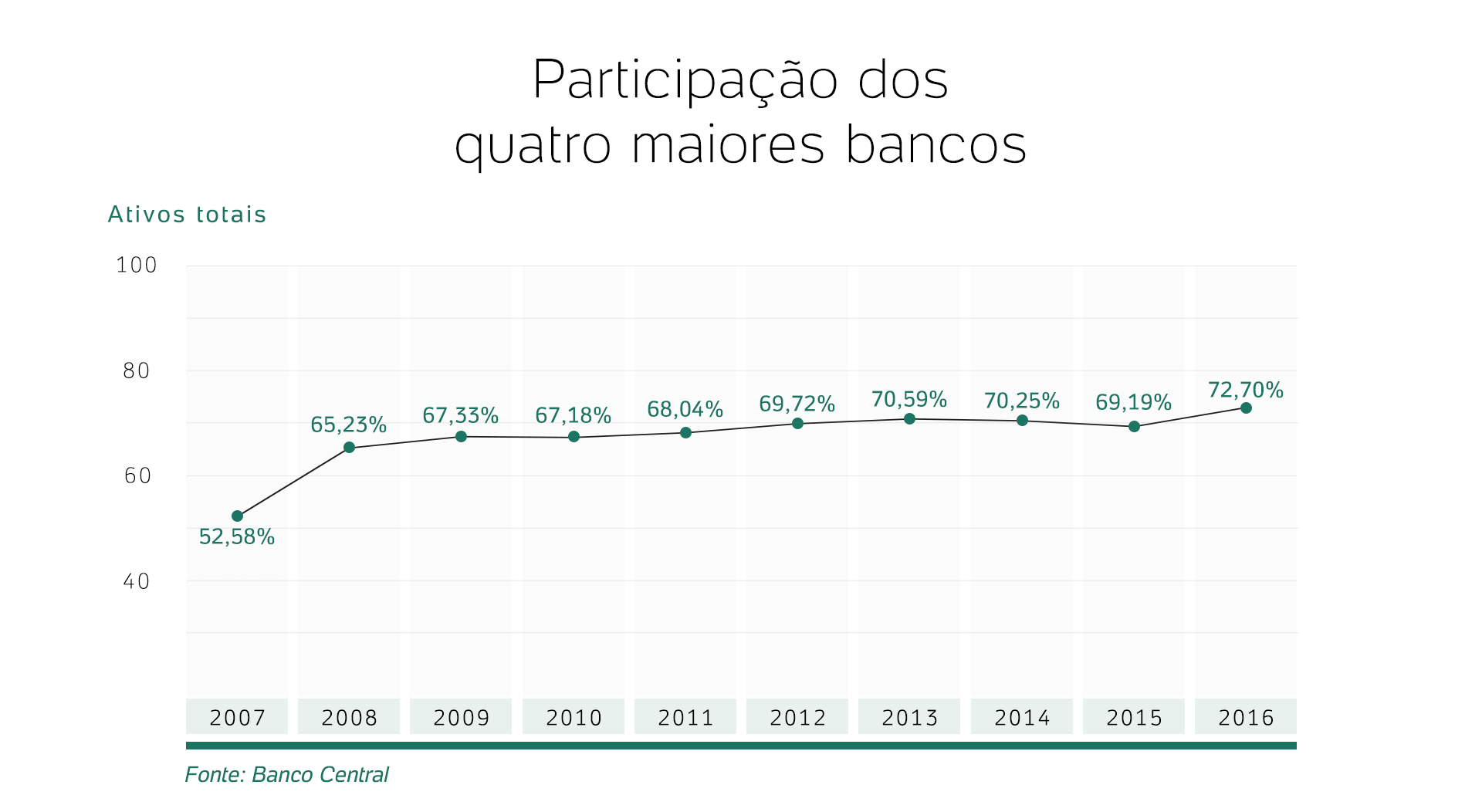

Plano real e

privatizações enxugaram setor na década de 90

Existem hoje pouco mais de 150 instituições financeiras autorizadas pelo Banco Central a atuar no país. Na década de 1960, o número de bancos era o dobro. A quantidade caiu principalmente ao longo dos anos 1990, com a quebra de diversos bancos após a criação do Plano Real e o movimento de privatização dos bancos estaduais.

Nos anos 1980 e início dos 1990, muitos bancos viviam basicamente

de ganhos financeiros decorrentes da hiperinflação, investindo no chamado

"Overnight" o dinheiro que os correntistas deixavam parado nas contas

de um dia para o outro. Esse tipo de aplicação chegou a render 2% ao dia.

Com a estabilidade econômica gerada pelo Plano Real, os bancos

foram obrigados a buscar outras fontes de recursos, como as tarifas de

serviços, a melhorar sua eficiência e também oferecer empréstimos com margens

de ganho maiores. Mas muitas instituições não conseguiram se adaptar à nova

realidade do país. Diversos casos de fraudes também foram descobertas nessa

época, como a do Banco Econômico.

O governo injetou cerca de R$ 16 bilhões em valores da época para

salvar os bancos mais importantes e evitar o colapso do sistema. Por meio do

Programa de Estímulo à Reestruturação e ao Fortalecimento do Sistema Financeiro

Nacional, o Proer, o governo saneou as instituições e estimulou a venda dos

ativos para outros bancos.

Entre os bancos mais conhecidos na época, o Nacional, que tinha o

piloto Ayrton Senna como garoto-propaganda, terminou nas mãos do Unibanco, em

1995, e o Bamerindus foi vendido para o HSBC, em 1997.

Também houve na década de 1990 um intenso processo de privatização

de bancos estaduais. Da mesma forma que os bancos privados, os estaduais

sofreram com o fim dos ganhos gerados pela hiperinflação até 1994. Juntos, eles

respondiam por 17,6% dos recursos do sistema bancário nacional em 1996.

Para evitar uma quebra generalizada, o governo adotou a mesma

estratégia de salvação dos bancos privados e criou, em 1996, o Programa de

Incentivo à Redução da Presença do Estado na Atividade Bancária (Proes). As

instituições estaduais foram saneadas e depois leiloadas para a iniciativa

privada. O maior banco estadual na época, o Banespa, foi comprado pelo

Santander em 2000 por R$ 7 bilhões.

Bancos

estrangeiros erraram a mão e foram embora

Muitas instituições estrangeiras tentaram se estabelecer aqui, mas

não resistiram às peculiaridades do sistema bancário brasileiro e acabaram

deixando o país. Os casos mais recentes são do HSBC, que vendeu sua filial

brasileira para o Bradesco, e do Citibank, que transferiu a área de banco de

varejo no país para o Itaú Unibanco.

Para os especialistas, a saída de bancos estrangeiros pode ser

explicada por uma combinação entre erro de estratégia de atuação no país com

mudanças de planos em escala global, muitas vezes para privilegiar países com

maior potencial de crescimento do que o Brasil.

“Citi e HSBC sempre foram bancos de perfil elitista no Brasil.

Atuavam para um público classe A, em grandes cidades. Não é um clientela ruim.

O problema é que eles tinham que enfrentar a concorrência dos bancos nacionais

nesse segmento, que é um dos mais disputados do Mercado”, afirma o professor

Luís Braido, da FGV/EPGE.

Fintechs,

concorrência ainda tímida a grandes bancos

As pessoas que buscam alternativas aos serviços dos grandes bancos

podem recorrer às chamadas fintechs, empresas de tecnologia que oferecem

produtos bancários, como cartões de crédito, empréstimos e contas totalmente

digitais.

“As fintechs ainda são uma novidade e possivelmente representarão

um novo horizonte para o setor bancário daqui a algum tempo”, diz o professor

Marcio Pochmann, da Unicamp. “Elas estão se especializando em áreas em que os

bancos não têm atendido à demanda adequadamente e provavelmente provocarão uma

adaptação de todo o sistema.”

Por exemplo, o Banco Neon, uma das fintechs mais conhecidas, é

apenas a 84ª maior instituição financeira do país, Segundo o ranking do Banco

Central.

O professor Ricardo Rocha, do Insper, afirma que as fintechs ainda

são pouco representativas dentro do universo bancário brasileiro. “Elas ainda

não são um fator de oposição aos bancos tradicionais. Mas representam um passo

interessante. É preciso observar como será a evolução delas nos próximos anos.”

(Matéria editada, para saber mais, clique no "link original")